CDD-richtlijnen vormen een fundamenteel onderdeel van de risk management-procedures die financiële instellingen moeten implementeren om aan de eisen van de wet te voldoen. In 1977 trad de Sanctiewet (Sw) in werking, die dertig jaar later werd aangevuld met de Wet financieel toezicht (Wft) en in 2008 trad de Wet ter voorkoming van witwassen en de financiering van terrorisme (Wwft) in werking. Wetgeving, die financiële dienstverleners verplicht om financiële misdaad te helpen voorkomen. Ook moeten verdachte transactie worden gerapporteerd aan de Financial Intelligence Unit (FIU). Indien financiële instellingen niet aan deze wetgeving voldoen, riskeren ze boetes, reputatieschade of het verlies van hun licenties. Ook Brussel heeft de afgelopen decennia een aantal opeenvolgende zogenaamd AML Directives aan de lidstaten opgelegd om witwassen en terreurfinanciering te voorkomen. Behalve AML en CTF, behoren de lidstaten ook actief in te zetten op het voorkomen van chantage en corruptie.

Compliance

Financiële instellingen die opereren in Nederland moeten voldoen aan de volgende Nederlandse en EU wet- en regelgeving:

- Wet op het financieel toezicht (Wft), Basel III en (in 2023) Basel IV;

- Solvency II i.h.b. voor verzekeringsmaatschappijen;

- FATCA, die de belastingplicht tussen Nederland en de VS vastlegt.;

- Common Reporting Standard (CRS), waarin meer dan 100 landen afspraken hebben vastgelegd over de automatische uitwisseling van financiële gegevens van personen en organisaties.;

- Anti-Chantage en anti-corruptie wetgeving;

- Algemene Verordening Gegevensbescherming (AVG) (GDPR) staat boven de Wbp en past strengere regels en hogere sancties toe bij overtreding.;

- de Wet Bescherming Persoonsgegevens (Wbp);

- wettelijke vereiste invoering van interne gedragscodes;

- het trainen van personeel op het gebied van Compliance eisen.

De identificatie en verificatie van nieuwe klanten is een cruciaal onderdeel van het Customer Due Diligence (CDD) en Know-Your-Customer/Ken-uw-Klant (KYC)-proces. Compliance-afdelingen worden steeds uitgebreid om aan strengere wetgeving te voldoen. Duizenden getrainde medewerkers werken aan identificatie, screening en risicoprofilering op basis van vastgelegde risicocriteria, afhankelijk van de risicobereidheid van het bedrijf. Aan het eind van dit proces wordt een nieuwe klant wordt geaccepteerd of afgewezen.

Onboarding

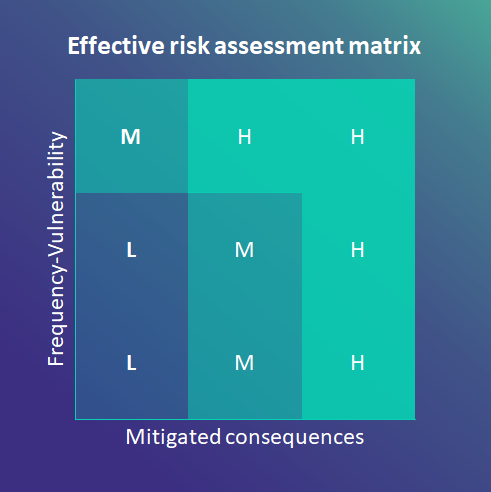

Tijdens het klantacceptatie of onboardingproces berekenen en onderzoeken zogenaamde underwriters nieuwe klanten, die worden gescreend en gecheckt op een aantal risicoverzwarende criteria. Een risico wordt berekend (Risk Scoring) op basis van een combinatie van factoren die samen tot een (lage, medium, hoge) risicoscore leiden. Deze score wordt meegenomen in het Risk Assessment dat de underwriter opstelt.

Helaas worden risico’s vaak te hoog ingeschat. Dit noemt men “valspositieven”. Experts schatten dat tussen de 75%-95% van de alerts uiteindelijk valspostitieven zijn. Deze moeten zorgvuldig worden geanalyseerd en dit kost veel personeel en tijd. Valspositieven zijn het gevolg van een risicoscore, berekend op basis van afgetikte criteria en op grond van specifieke regels. Dit heet rule-based risk management. Het is een erg binaire wijze van risk scoring, zonder de onderliggende complexe nuances in acht te nemen. Zo kan een klant bijvoorbeeld als verdacht worden aangemerkt, omdat de klant bedragen overmaakt of ontvangt uit een land dat als hoogrisico staat aangemerkt, terwijl de klant feitelijk geen risico voor het bedrijf vormt. Andersom, kan terreurfinanciering onopgemerkt blijven), omdat er steeds lage bedragen worden overgemaakt die geen ‘alerts’ triggeren. Pas als de terreurdaad gepleegd is en men ‘follow-the-money’ toepast, ontdekt men de financiering. Foutpositieven kosten een bedrijf veel tijd en overhead. Valsnegatieven kosten echter mensenlevens. Om foutpositieven of foutnegatieven te voorkomen, kiezen bedrijven steeds vaker voor een risicogebaseerde (risk-based) benadering. Deze ‘risk-based’-benadering wordt in detail beschreven in een recent uitgebracht rapport van de internationale Financial Task Force (FATF) , een organisatie die regelmatig aanbevelingen doet op het gebied van CDD/KYC, anti-Witwassen (AML) en het voorkomen van Terreurfinanciering (CTF).

Regulatory Technology (Regtech)

Met Regtech bedoelt men het gebruik van technologie dat gestructureerde en ongestructureerd data vertaalt naar zogenaamde besluitregels die wetgevers en financiële instellingen helpen in hun complianceproces. Regtech optimaliseert de workflow, de beslissingsname en rapportage aan de financiële autoriteit. Data-analyse garandeert een goed overzicht en de mogelijkheid om risico’s te herkennen en te voorkomen, vandaar de overlap tussen Compliance en Risk Management.

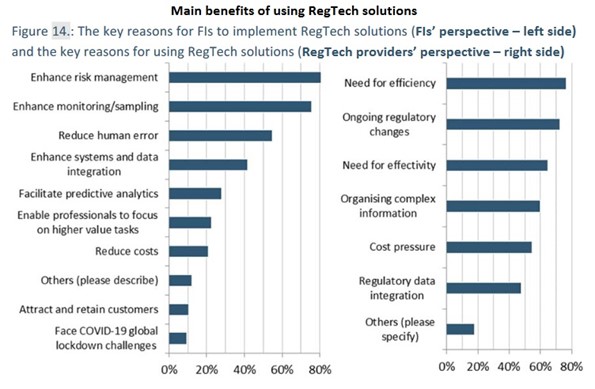

Steeds meer financiële dienstverleners kiezen voor een partnership met een Regtech-bedrijf dat het complianceproces stroomlijnt. Twee derde van de Regtech-oplossingen bevatten kunstmatige intelligentie (AI), machine learning (ML), big data, cloud computing en API’s. Volgens EBA Europa verwacht 10% van de financiële instellingen in de EU de komende jaren maar liefst 50% meer te gaan investeren in deze technologie.

Wat levert Regtech aan voordelen op voor Risk Management en in het bijzonder i.h.b. en Customer Identification Program (CIP)? Tijd- en kostenbesparing, een efficiënt en accuraat gebruik van bestaande data, betere systeemintegratie en een holistische benadering van risicobeheersing. Regtech voorkomt menselijke fouten. De documentatie van nieuwe klanten wordt in no-time geïdentificeerd en gescreend langs nationale en internationale sanctielijsten en het potentiële risico dat zij vormen wordt automatisch berekend en bijgesteld d.m.v. vooraf geconfigureerde risicoparameters. Regtech voorkomt veel foutpositieven. Kunstmatige intelligentie (AI) analyseert data pijlsnel en zorgvuldig. Machine learning zorgt ervoor dat AI steeds accurater wordt in het herkennen van ongebruikelijke patronen, zonder onschuldigen als verdacht aan te merken. Regtech- oplossingen kunnen worden geconfigureerd en opgeschaald naar gelang de specifieke behoeften van een bedrijf en risk scoring kan snel worden aangepast aan nieuwe CDD/KYC- en Anti-Witwas (AML) wet- en regelgeving.

In de EU zijn Frankrijk, Duitsland en Nederland koplopers op het gebied van de toepassing van Regtech-oplossingen. Nederland is ook een groeiend Fintech en Regtech Hub. Hyarchis is al decennia marktleider op het gebied van Document en Data Management. Regtech- oplossingen draaien op goede data. Een door Regulatory Technology aangestuurd, geoptimaliseerd Customer Due Diligence-proces garandeert een efficiënte risicoanalyse van data, met inachtneming van privacyregelgeving die de gevoeligste klantendata beschermt.

Neem contact op met Hyarchis voor meer informatie over onze innovatieve data management en CDD Regtech-oplossingen